Le bras de fer entre les politiques fiscales et monétaires devrait-il remettre en cause l’indépendance des banques centrales?

« L’économie mondiale semble être à l’aube d’un tournant historique » déclare le directeur général de la banque des règlements internationaux, inquiet de la persistance de l’inflation qui pourrait mettre fin à quatre décennies de prix stables. Le choc d’offre négatif lié à la COVID a été la première étincelle de la flambée des prix. La guerre en Ukraine a davantage nourri le feu quand les sanctions et embargos sur le gaz russe en Europe ont augmenté le coût de l’énergie. De plus, l’économie mondiale est en surchauffe. Depuis février 2022, le niveau d’inflation dépasse l’objectif de la grande majorité des banques centrales des pays riches et émergents. Aujourd’hui, l’inflation mondiale atteint 9,8 pour cent.

Les yeux sont donc rivés sur les banques centrales, car elles détiennent les outils pour contrôler la situation. La Fed a annoncer, pour la sixième fois cette année, l’augmentation de trois quarts de point de pourcentage de son taux directeur. C’est sa plus grosse contraction monétaire depuis 1980, son taux qui était proche de zéro pour cent en mai devrait atteindre 3.9 pour cent ce mois-ci. En Europe, la BCE poursuit la même route que la Fed. Ses taux directeurs ont bondi de 200 points de base depuis juillet, c’est la plus violente progression depuis la création de l’euro. Les banques centrales ont été claires : elles ne dévieront pas de leur chemin avant que le taux d’inflation ne revienne à l’objectif de deux pour cent, même aux dépens de l’activité économique.

Mais alors que les banques centrales resserrent leur politique monétaire, les gouvernements prennent le chemin opposé avec des politiques budgétaires expansionnistes. Souvent préoccupés par les pressions politiques, leurs dépenses barrent la route à la contraction monétaire.

Cette situation est inédite au XXIème siècle. Lors de la crise financière de 2008, beaucoup d’États prirent des mesures pour contracter leurs dépenses craignant que leur dette ne devienne insoutenable. Aujourd’hui, les gouvernements choisissent de répondre aux pressions politiques. Aux États-Unis, Biden a annoncé 400 milliards de dollars de dépenses pour annuler les dettes d’étudiants, une des politiques les plus coûteuses de son mandat qui s’ajoute aux dépenses d’infrastructure de 2021. En Europe, les gouvernements dépensent pour soutenir les ménages face au prix de l’énergie pendant que les États s’adaptent à la vie sans gaz russe. En Angleterre les réductions d’impôts délirantes de l’ancienne première Ministre Liz Truss ont manqué, selon des experts, de pousser l’économie anglaise au bord du gouffre.

L’opposition de points de vue entre les banques centrales et les gouvernements de pays développés n’a jamais été aussi accrue. Emmanuelle Macron à récemment déclaré son opposition aux actions de la BCE craignant le risque d’une récession, « Je suis inquiet de voir beaucoup d’experts et certains acteurs de la politique monétaire européenne nous expliquer qu’il faudrait briser la demande européenne pour mieux contenir l’inflation. Il faut faire très attention ». François Villeroy de Galhau, à la tête de la Banque de France, avertit dans un interview avec le Financial Times que le mélange d’une politique fiscale expansionniste avec des taux d’intérêts qui augmentent pourrait nourrir une spirale inflationniste dangereuse. Il souligne l’importance de la coordination des politiques fiscales et monétaires.

Le bras de fer entre les politiques fiscales et monétaires remet-il en question la pertinence de l’indépendance de la banques centrales vis-à-vis des gouvernements?

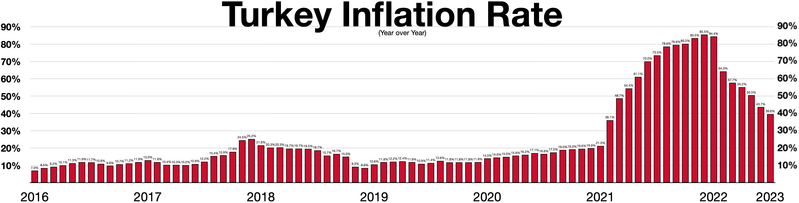

Il y a seulement trente ans, les gouvernements se mêlaient des prises de décisions monétaires. Le résultat : instabilité des prix et une spirale inflationniste dans les années 1970. Quand les politiciens jouent un rôle dans le changement des taux d’intérêts, ils ont tendance à les baisser pour ne pas faire face aux conséquences politiques de la contraction de la demande et une hausse du chômage. Encore aujourd’hui, certains dirigeants, notamment en Turquie, continuent de s’immiscer dans la politique monétaire: le président Erdogan refuse d’augmenter les taux d’intérêts pour ne pas brimer la croissance, alors que le pays souffre d’hyperinflation et d’une dévaluation massive de sa monnaie. Depuis l’indépendance des banques centrales, le niveau d’inflation s’est considérablement réduit. Sans politisation de la politique monétaire, les banques centrales poursuivent l’objectif de stabilité économique sans devoir s’inquiéter de l’électorat.

Depuis, il a été établi que les banques centrales et les gouvernements se concentrent sur leurs objectifs respectifs : stabilité économique pour les premiers, et stabilité politique pour les seconds. Alors que cette relation a fonctionné pendant plusieurs années avec un niveau d’inflation entre deux et quatre pour cent dans le monde, aujourd’hui ses faiblesses sont dévoilées.

D’un côté, les banques centrales vont continuer à augmenter leur taux d’intérêt pour atteindre les deux pour cent d’inflation, même au prix d’une récession prolongée. Kristalina Georgieva, directrice générale du FMI, a déjà prévenu que le pire est à venir, d’ici la fin de l’année ou l’an prochain, un tiers de l’économie mondiale connaîtra deux trimestres d’affilée de reculs du PIB. Même si le coût humain sera considérable en termes de perte d’emploi, “les banques centrales n’ont pas vraiment d’autre choix que de relever les taux d’intérêts” reconnaît la directrice de l’OMC. Parallèlement, les pressions politiques actuelles réduisent les marges de manœuvre des gouvernements. Le vieillissement de la population est une pression croissante sur le budget, notamment sur les dépenses de santé et retraites. Sans compter les coûteuses promesses de transition énergétique et de neutralité carbone d’ici 2050.

Bien que gouvernements et banques centrales poursuivent deux objectifs a priori différents, il est contre productif pour eux de s’opposer en période de crise comme celle-ci. Plus que jamais, leurs actions et leurs objectifs sont fortement liés et se doivent d’être complémentaires.

De fait, à l’heure ou une contraction de la demande est nécessaire à une stabilisation des prix, une politique fiscale expansionniste couplée à une contraction monétaire n’aura pour effet que de nourrir une inflation persistante et des taux d’intérêts toujours plus hauts. Résultat: une pression considérable sur les ménages mais aussi sur les finances des États. Les gouvernements doivent en effet emprunter davantage pour payer les coûts croissants du service de la dette. À terme, ce rythme de dépense et d’endettement est insoutenable. Adopter une retenue budgétaire est donc crucial en temps de crise comme celle-ci, bien qu’une telle approche ait de forts coûts politiques à court terme, tant au niveau domestique qu’international.

Si les gouvernements se doivent de réduire leur rythme de dépenses, les banques centrales doivent tenir compte des conséquences, notamment internationales, de leurs politiques monétaires. Aux États-Unis, les actions de la Fed représentent par exemple d’énormes enjeux géopolitiques et diplomatiques. L’appréciation du dollar dûe à la montée des taux fait fondre les réserves de changes des banques centrales étrangères et dévalue leurs devises. Certains pays en voie de développement, comme le Nigeria et la Somalie, font face au risque de famine car l’appréciation du dollar augmente le prix des importations de nourriture. Les experts de politique étrangère avertissent désormais la Fed qu’elle n’a plus le luxe de ne pas prendre en compte les conséquences de ses actions à l’etranger.

Qui remportera le bras de fer? Récession ou spirale inflationniste? Dans les deux cas, les gouvernements et banques centrales doivent impérativement se coordonner pour éviter la catastrophe. Le monde traverse un tournant macroéconomique. Avec la crise climatique et le vieillissement de la population, la cible d’inflation de deux pour cent n’est plus soutenable. Gouvernements et banques centrales doivent travailler ensemble pour se mettre d’accord sur une cible d’inflation plus élevée. Ainsi, les gouvernements pourront continuer à répondre à leurs pressions budgétaires, tout en préservant une stabilité économique.

Photo de couverture : Conférence de presse du Gouverneur de la Fed Jerome Powell. Photo de la Federal Reserve, sous licence CC BY Public Domain 1.o.

Édité par Driss Zeghari